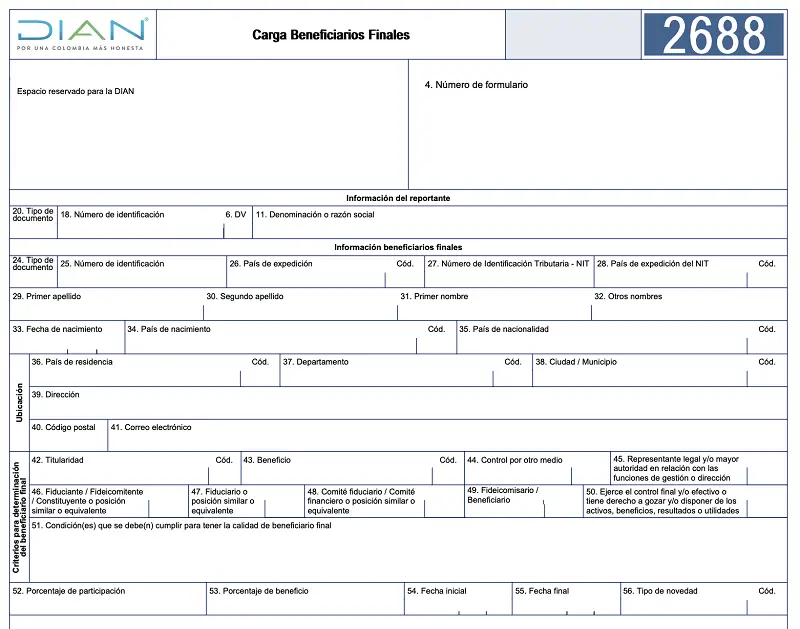

Nos permitimos recordar el vencimiento de la obligación de realizar el Registro Único de Beneficiarios Finales (RUB) ante la Dian, cuyo plazo máximo es el 31 de julio de 2023, registro mediante el cual, las personas jurídicas y estructuras sin personería jurídica o similares deben reportar la información de sus beneficiarios finales.

DIARIO DEL HUILA, CONSULTORIO TRIBUTARIO

Por: Jose Hilario Araque Cárdenas, Asesor Consultor Tributario,

Juan Diego Araque Duran, abogado, asesor tributario y corporativo.

Sin lugar a duda, la transparencia fiscal sigue siendo un objetivo primordial para las administraciones tributarias de la gran mayoría de los gobiernos del mundo entero.

En efecto, la evasión fiscal ya no es un delito aislado, con frecuencia se vincula a un amplio conjunto de actividades ilícitas incluido el lavado de activos y la corrupción que impactan negativamente en la sociedad. Estas actividades ilícitas se desarrollan a través de la creación de sociedades y/o fideicomisos y/o estructuras sin personería jurídica, para ocultar los fondos y los beneficiarios finales de los activos vinculados.

Los estándares internacionales exigen niveles de transparencia mínimos en relación con los beneficiarios finales de sociedades, fideicomisos y otras estructuras sin personería jurídica con fines fiscales y de prevención del lavado de activos. Para los evasores de impuestos y otros infractores de la ley, les resulta difícil ocultar sus actividades delictivas en jurisdicciones donde estas normas se han puesto en marcha en su totalidad.

La disponibilidad de información de los beneficiarios finales, es decir, las personas naturales detrás de una persona jurídica o estructura sin personería jurídica, es hoy un requisito clave de los estándares de transparencia fiscal internacional y de la lucha contra la evasión fiscal y otros delitos financieros y constituye un tema central para el Intercambio Automático de Información (IAI) con otros países.

Le puede interesar: Deuda externa de Colombia bajó

El tema de los beneficiarios finales ha sido incluido y conducido por organismos internacionales como el Grupo de Acción Financiera Internacional-GAFI que realiza recomendaciones sobre medidas dirigidas a la prevención del lavado de activos y el financiamiento del terrorismo, y también por el Foro Global sobre Transparencia e Intercambio de Información con Fines Fiscales organizado por la Organización para la Cooperación y el Desarrollo Económicos-OCDE.

CONTROL A ESTAS ACTIVIDADES ILÍCITAS INTRODUCIDAS POR LA LEY 1819 de 2016 (Gran reforma tributaria estructural).

- El artículo 132 adicionó al estatuto tributario el artículo 631-4, luego modificado por el artículo 15 de la Ley 2155 de 2021, para continuar otorgando herramientas de control a la Dian, para lo cual, mediante resolución define los sujetos que se encuentran obligados a suministrar información para efectos de cumplir con los compromisos internacionales en materia de intercambio automático de información, así como la información que debe suministrar y los procedimientos de debida diligencia que deben cumplir.

- Con el artículo 133 se adiciona al estatuto tributario el artículo 631-5, luego modificado por el artículo 16 de la Ley 2155 de 2021, para precisar, lo que se debe entender por beneficiario final, refiriéndose a las personas naturales que finalmente poseen o controlan directa o indirectamente a un cliente y/o la persona natural en cuyo nombre se realiza una transacción. Incluye también a las personas o personas naturales que ejerza el control efectivo o final directa o indirectamente sobre una persona jurídica o estructura sin personería jurídica.

- Con el artículo 134 se adiciona al estatuto tributario el artículo 631-6, modificado luego por el artículo 17 de la Ley 2155 de 2021, para crear el “RUB” (Registro Único de Beneficiarios Finales), el cual hace parte del “RUT”, cuyo funcionamiento y administración está a cargo de la Dian.

REGLAMENTACION DEL RUB POR PARTE DE LA DIAN.

Para estos fines, la Dian ha expedido las siguientes resoluciones reglamentando precisamente los artículos 631-5 y 631-6 del E.T., así:

- Resolución No. 000164 del 27 de diciembre de 2021

- Resolución No. 000037 del 17 de marzo de 2022, que modifica algunos puntos de la resolución anterior.

- Resolución No. 001240 del 28 de septiembre de 2022, amplía el plazo para presentar la información.

A continuación, recordamos los principales puntos a tener en cuenta:

¿QUIÉNES SON BENEFICIARIOS FINALES?

“A) Son beneficiarios finales de la persona jurídica las siguientes:

1. Persona natural que, actuando individual o conjuntamente, sea titular, directa o indirectamente, del cinco por ciento (5%) o más del capital o los derechos de voto de la persona jurídica, y/o se beneficie en cinco por ciento (5%) o más de los activos, rendimientos o utilidades de la persona jurídica; y

2. Persona natural que, actuando individual o conjuntamente, ejerza control sobre la persona jurídica, por cualquier otro medio diferente a los establecidos en el numeral anterior del presente artículo; o

3. Cuando no se identifique ninguna persona natural en los términos de los dos numerales anteriores del presente artículo, se debe identificar la persona natural que ostente el cargo de representante legal, salvo que exista una persona natural que ostente una mayor autoridad en relación con las funciones de gestión o dirección de la persona jurídica.

B) Son beneficiarios finales de una estructura sin personería jurídica o de una estructura similar, las siguientes personas naturales que ostenten la calidad de:

1. Fiduciante(s), fideicomitente(s), constituyente(s) o posición similar o equivalente;

2. Fiduciario(s) o posición similar o equivalente;

3. Comité fiduciario, comité financiero o posición similar o equivalente;

4. Fideicomisario(s), beneficiario(s) o beneficiario(s) condicionado(s); y

5. Cualquier otra persona natural que ejerza el control efectivo y/o final, o que tenga derecho a gozar y/o disponer de los activos, beneficios, resultados o utilidades.

En caso de que una persona jurídica ostente alguna de las calidades establecidas previamente para las estructuras sin personería jurídica o estructuras similares, será beneficiario final la persona natural que sea beneficiario final de dicha persona jurídica conforme al presente artículo.

PARÁGRAFO 1. Para efectos tributarios, el término beneficiario final aplica para el beneficiario efectivo o real y se debe entender como tal la definición estipulada en este artículo.

PARÁGRAFO 2. El presente artículo debe interpretarse de acuerdo con las Recomendaciones actualizadas del Grupo de Acción Financiera Internacional – GAFI y sus respectivas notas interpretativas.

¿QUIÉNES ESTÁN OBLIGADOS A SUMINISTRAR INFORMACIÓN EN EL RUB?

1. Las sociedades y entidades nacionales con o sin ánimo de lucro de conformidad con lo establecido en el artículo 12-1 del Estatuto Tributario, incluyendo aquellas cuyas acciones se encuentren inscritas o listadas en una o más bolsas de valores.

2. Establecimientos permanentes de conformidad con lo establecido en el artículo 20-1 del Estatuto Tributario.

3. Estructuras sin personería jurídica o similares, en cualquiera de los siguientes casos:

3.1. Las creadas o administradas en la República de Colombia.

3.2. Las que se rijan por las normas de la República de Colombia.

3.3. Las que su fiduciario o posición similar o equivalente sea una persona jurídica nacional o persona natural residente fiscal en la República de Colombia.

- Personas jurídicas extranjeras, cuando la totalidad de su inversión en la República de Colombia no se efectúe en personas jurídicas, establecimientos permanentes y/o estructuras sin personería jurídica o similares obligadas a suministrar información en el Registro Único de Beneficiarios Finales-RUB de acuerdo con los numerales 1, 2 y 3 del presente artículo.

¿QUIÉNES NO ESTÁN OBLIGADOS A SUMINISTRAR INFORMACIÓN EN EL RUB?

1. Las entidades, establecimientos u organismos públicos, entidades descentralizadas y sociedades nacionales en las que el cien por ciento (100%) de su participación sea público (no se exceptúan de la obligación de suministrar información en el RUB las sociedades de economía mixta, sin perjuicio de su calidad de entidades descentralizadas de acuerdo con lo dispuesto por el artículo 68 de la Ley 489 de 1998)

2. Embajadas, misiones diplomáticas, oficinas consulares, organizaciones u organismos internacionales acreditados por el Gobierno nacional.

¿CUÁLES SON LOS CRITERIOS PARA LA DETERMINACIÓN DEL BENEFICIARIO FINAL DE LAS PERSONAS JURIDICAS?

1. La persona natural que, actuando individual o conjuntamente, sea titular, directa o indirectamente, del cinco por ciento (5%) o más del capital o de los derechos de voto de la persona jurídica, y/o se beneficie en cinco por ciento (5%) o más de los activos, rendimientos o utilidades de la persona jurídica; y

2. La persona natural que, actuando individual o conjuntamente, ejerce control directo y/o indirecto sobre la persona jurídica por cualquier otro medio diferente a los establecidos en el numeral anterior; o

3. Cuando no se identifique ningún beneficiario final bajo los criterios señalados en los numerales 1 y 2, se considerará como beneficiario final a la persona natural que ostente el cargo de representante legal, salvo que exista una persona natural que ostente una mayor autoridad en relación con las funciones de gestión o dirección de la persona jurídica, en cuyo caso se deberá reportar a esta última persona natural.

Continuará…

Las opiniones son responsabilidad de los socios de Araque Asociados Consultores Tributarios y Legales. Nos basamos en el entendimiento de las normas vigentes y en el conocimiento del derecho tributario, y puede no ser compartido por las autoridades tributarias. Consúltenos en www.araqueasociados.com Preguntas y sugerencias en el correo: contacto@araqueasociados.com. Atención personalizada: Carrera 5 No. 14-32 oficinas 5, 7 y 8 Pasaje de la Quinta de Neiva, Huila, teléfonos 321 452 3315.