Por: Rolando Monje Gómez

De acuerdo con el reporte de inclusión financiera, 31,6 millones de colombianos accedieron, al menos, a un producto financiero formal. El indicador de acceso de 87,1 % es cinco puntos porcentuales más alto que en diciembre de 2019, cuando en ese momento era el más alto histórico.

El Reporte de Inclusión Financiera de la Superintendencia Financiera de Colombia y la Banca de las Oportunidades busca medir, a partir de información reportada por la oferta, el estado de la inclusión alrededor de las dimensiones de acceso, uso y proveer insumos para el diseño de política pública y regulación financiera.

Colombia enfrenta realidades diferenciadas en su entorno socioeconómico en cada una de las regiones que componen el territorio nacional. La inclusión financiera y la cobertura de las diferentes entidades financieras no ha sido ajena a esta condición, ya que se encuentran resultados heterogéneos al comparar los resultados entre los diferentes departamentos y municipios del país.

En junio de 2020, 31,0 millones de adultos tenían al menos un producto financiero formal, lo que representa un incremento de cerca de 1,6 millones en el último semestre. De este modo, el indicador de acceso tuvo un registro del 85,9%, alcanzando dos años antes de los previsto la meta del PND. Asimismo, 2,3 millones de adultos usaron productos financieros que estaban inactivos en diciembre pasado, con los cual se llegó a un indicador de uso del 71,6%, siendo así un adelanto para lograr la meta del cuatrienio del 77%.

El indicador de acceso alcanzó un registro del 85,9%, teniendo un incremento de 3,4 puntos porcentuales (pp) frente al dato de diciembre de 2019.Un año atrás este incremento había sido de solo 0,6 pp. Hace doce años, el 55,5% de los adultos del país tenían productos financieros, lo que implica que más de 14 millones de adultos han accedido a algún producto del sistema financiero.

Los indicadores de uso y acceso entre hombres y mujeres han tenido avances, así como entre sectores urbanos y rurales, aún persisten brechas. En el primer caso, el indicador de acceso para los hombres fue de 88,8%, mientras que el de las mujeres se ubicó en 83%.

En materia de uso, el indicador del número de adultos con algún producto financiero activo o vigente sobre el total de la población adulta subió de 66,0% a 71,6% entre diciembre de 2019 y junio de 2020. De esta manera, 25,8 millones de adultos cumplían esta condición al cierre del primer semestre de 2020. Allí, el crecimiento de este indicador durante el primer semestre del año fue de 5,6 pp, mientras que un año atrás fue de 0,8 pp.

Los programas de transferencias monetarias del Gobierno Nacional como Ingreso Solidario y compensación del IVA, los cuales se implementaron entre marzo y abril de 2020, tuvieron un rol fundamental en los avances observados en los indicadores de acceso y uso de productos financieros.

Cómo se verá más adelante, más de 730 mil de sus beneficiarios activaron sus productos o abrieron uno por primera vez. Paralelamente, muchas personas, en respuesta a la coyuntura generada por el Covid-19, comenzaron a darle un mayor uso a sus productos financiero o abrieron uno.

El indicador de acceso aumentó en todas las categorías de ruralidad. Este indicador fue superior en las ciudades y aglomeraciones (94,1%), seguido por los municipios intermedios (74,0%) y los municipios rurales (67,8% rurales y 57,2% rurales dispersos).

De este modo, el indicador de acceso en zonas rurales se incrementó 2,8 pp frente a diciembre de 2019 y se ubicó en 63,8% (la meta del PND es llegar al 68%). Pese a los avances, existe una brecha de 36,8 pp entre los municipios urbanos y rurales dispersos.

Por su parte, el indicador de uso mostró una tendencia similar, siendo del 79,1% en ciudades y aglomeraciones, 60,2% en municipios intermedios, 55,0% en municipios rurales y 46,3% en municipios rurales dispersos.

A nivel departamental, los resultados muestran que el 80% de los departamentos contaban con un indicador de acceso a productos financieros superior al 67%. En general, los departamentos con mayores niveles de acceso fueron aquellos ubicados en el centro del país mientras que los de las zonas periféricas tenían una tendencia a ser menores. En comparación con diciembre de 2019, los departamentos que registraron el mayor incremento fueron Cauca, Bogotá, Antioquia, Norte de Santander, Huila y Atlántico.

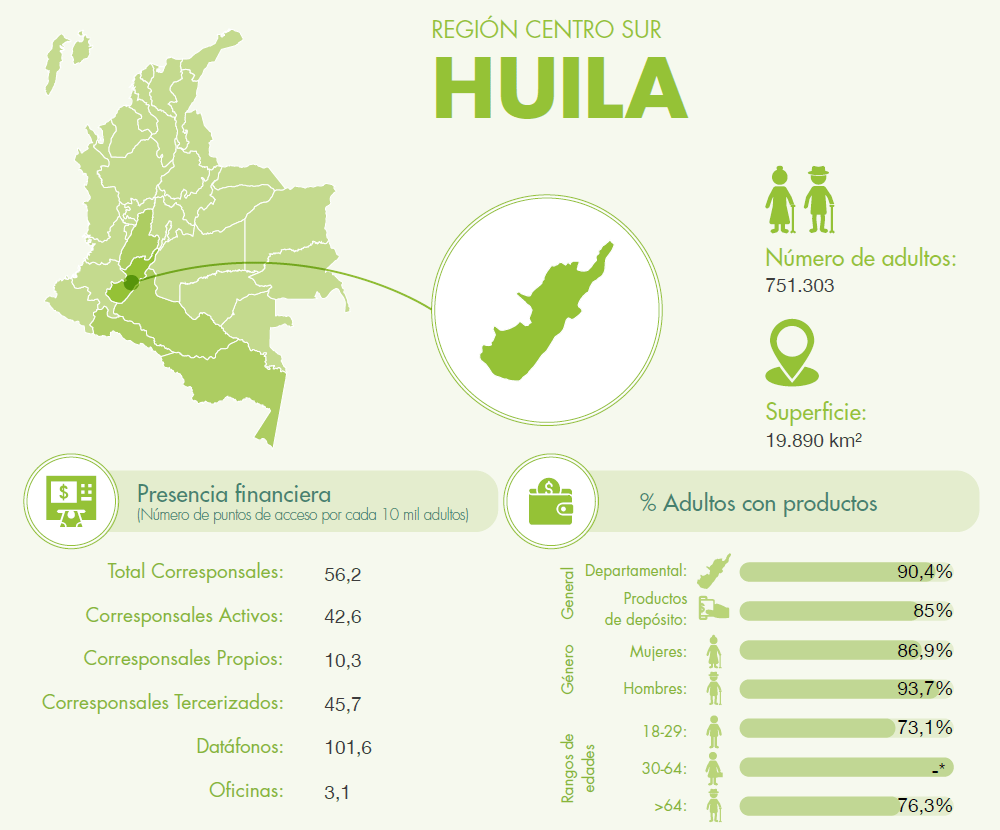

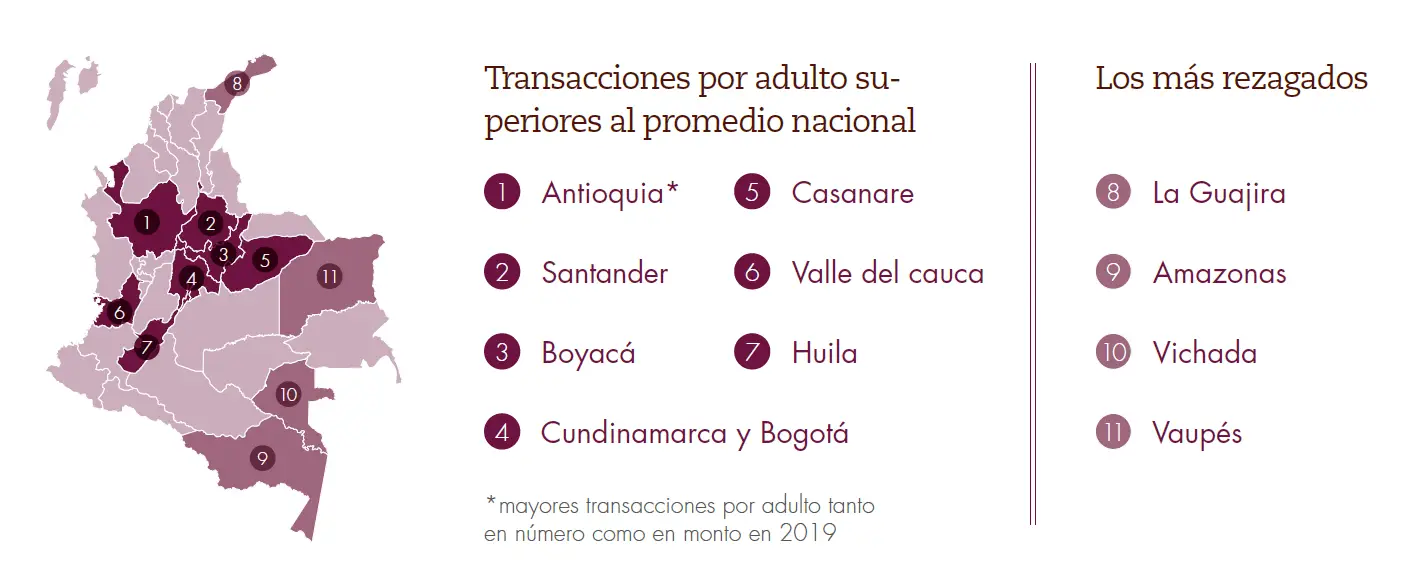

En el departamento del Huila a diciembre de 2019 había 751.303 adultos. Antioquia fue el departamento con mayores transacciones por adulto tanto en número como en monto en 2019. También Casanare, Boyacá, Meta, Cundinamarca y Bogotá, Huila, Valle del Cauca y Santander registraron indicadores por adulto superiores al promedio nacional, mientras que los más rezagados fueron La Guajira, Amazonas, Vichada y Vaupés.

Datos generales de inclusión financiera en el departamento del Huila.

En cuanto a las trece principales ciudades del país, Medellín, Villavicencio, Bogotá, D.C. y Cali fueron las ciudades con mayor número de transacciones. En línea con los datos departamentales, Medellín tuvo 21,4 transacciones por adulto, esto es, casi el doble del promedio nacional. Por su parte, Medellín, Cúcuta y Villavicencio evidenciaron los montos transados por adulto más altos. En cuanto al monto promedio por transacción, las ciudades con un alto número de transacciones como Cali y Villavicencio tuvieron un bajo registro en el monto promedio por transacción.

Número de transacciones por adulto por departamento.

Liquidez en corresponsales

A nivel nacional, se observa que la diferencia entre las entradas y salidas14 de recursos en los corresponsales bancarios sobre el monto total transado es del 35,4%. De esta forma, se muestra que, en promedio, existe un exceso de liquidez en este canal (gráfico 3.4.). Cuando revisamos esta distribución a nivel regional, Centro Oriente tiene un registro del 40,2%, seguido por Llano con un 35,6%. El Eje Cafetero tiene la menor diferencia con el 29,8%.

Al analizar la distribución de las entradas y salidas de recursos a nivel municipal, se observa que 80 municipios tienen un balance negativo en la operación de sus corresponsales, 641 con un exceso de liquidez moderado, de menos del 20% del total transado, y 382 con exceso de liquidez de más del 20%.

Finalmente, a medida que aumenta la ruralidad disminuye el balance del flujo de caja de los corresponsales. Los corresponsales de las ciudades y aglomeraciones tienen un balance de 40,6%, los de las ciudades intermedias están en 25,7%, los de municipios rurales cuentan con uno de 17,2% y los municipios rurales dispersos un 17,1%.

Dinámicas de acceso por grupos etarios

A diciembre de 2019, el 71,3% de los adultos jóvenes entre 18 y 24 años tenían acceso a algún producto financiero (gráfico 4.1). Esto evidencia un importante incremento en términos de acceso frente al 2018, cuando el indicador de este segmento poblacional era de solo el 57,3%1.

Pese a los avances, este grupo etario fue la generación con el menor indicador de acceso, lo que puede estar relacionado con una menor inserción al mercado laboral. Además, una alta proporción estudia y depende económicamente de sus padres, demandan pocos servicios financieros o lo hacen de manera amparada. El 58,8% de este grupo tenía al menos un producto activo o vigente.

Por su parte, el grupo de 25 a 39 años tuvo un indicador de acceso del 81,5%. El 68,2% de esta generación, correspondiente al 83,7% de los incluidos financieramente, mantenía al menos un producto financiero activo.

Con relación al grupo etario entre los 40 y 64 años se observa que son los más incluidos financieramente. En efecto, el 89,9% de los adultos entre 40 y 64 años tenían acceso a algún producto financiero formal. El 71,1% de las personas de este rango de edad contaban con un producto activo en el sistema financiero, esto corresponde al 79% del grupo.

Finalmente, la población mayor de 64 años tuvo un indicador de acceso del 73,8%, siendo el segundo grupo etario más rezagado. Asimismo, fueron la generación que menos usó sus productos financieros; solo el 51,3% de las personas con esta edad tenían al menos un producto activo.

Acceso a productos por género

En cuanto a los productos de depósito, los hombres contaban con un indicador de acceso del 81,7%, mientras que las mujeres tenían un indicador del 76,7% (tabla 5.3 en el anexo). Los DE, las CAE y los CDT registraron una brecha de género a favor de las mujeres, los dos primeros son productos simplificados diseñados para aumentar la inclusión financiera. En los productos convencionales como la CA y la cuenta corriente y en las CATS el diferencial estuvo a favor de los hombres.

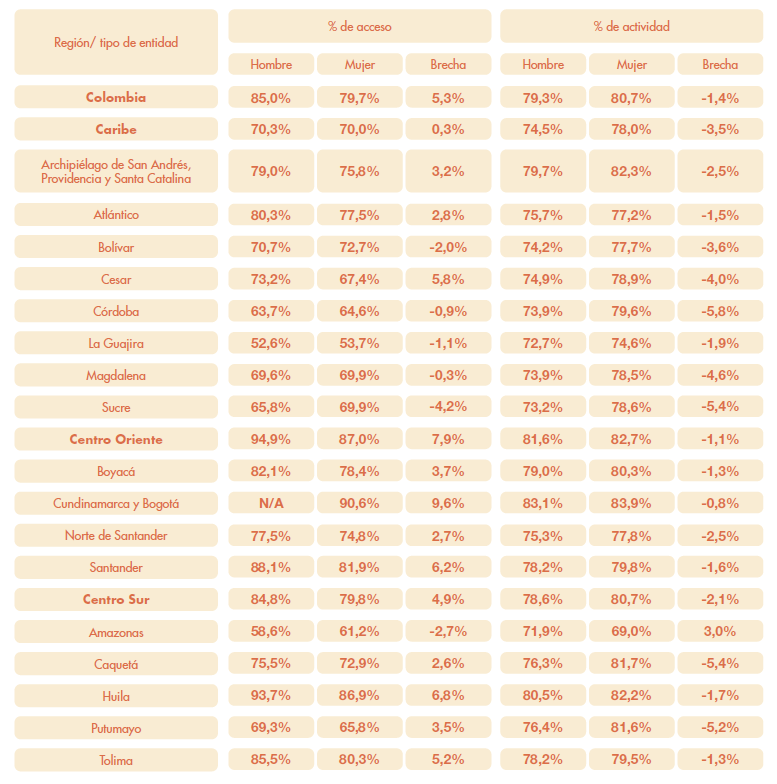

Indicador de acceso y porcentaje de actividad por género y su respectiva brecha a nivel nacional, regional y departamental.

En los productos de depósito, la brecha de género más amplia a favor de los hombres fue en la región Centro Oriente (8 puntos porcentuales), ya que los hombres presentaban un indicador de acceso de 92,3% y las mujeres de 84,3%. En la región Caribe la brecha fue a favor de las mujeres, aunque muy pequeña: los hombres mostraron un indicador de 66,4% y las mujeres de 66,6%.

A nivel departamental, el 60% mostraron brecha a favor de los hombres en este tipo de productos. Específicamente, los departamentos de Arauca, Cundinamarca- Bogotá, y Antioquia presentaron las mayores brechas a favor de los hombres, mientras que Sucre, Bolívar y Amazonas tuvieron las diferencias más amplias a favor de las mujeres.

En cuanto a los saldos promedio, las CA y CAE, que son los productos de depósito para los que la información está disponible, se observa un comportamiento disímil: las CA registraron una diferencia del 1% entre hombres y mujeres, mientras que las CAE tuvieron una brecha a favor de los hombres del 4%.

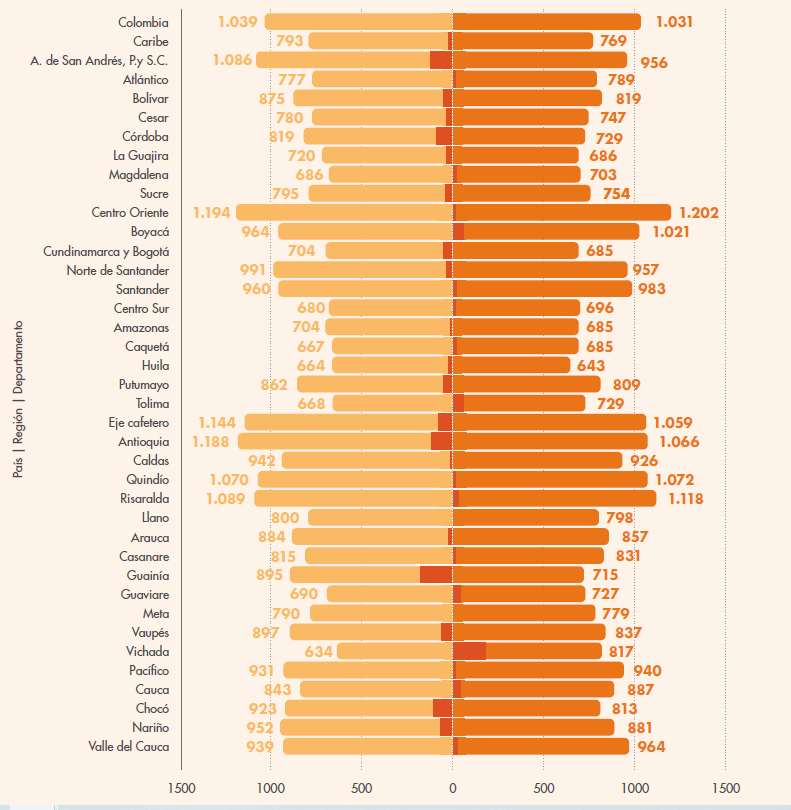

En cuanto a las CA, las regiones con saldo promedio a favor de los hombres fueron Caribe, Eje Cafetero y Llano, mientras que, en Centro Oriente, Centro Sur y Pacífico la brecha estaba a favor de las mujeres. A nivel departamental, en 19 de los 32 departamentos, los hombres tenían un saldo promedio por cuenta mayor que las mujeres. La mayor brecha a favor de las mujeres se dio en Vaupés y a favor de los hombres en Guainía.

En cuanto a los productos de crédito, el indicador de acceso para los hombres fue 38,3% mientras que para las mujeres fue 34,8%. La diferencia a favor de los hombres en el acceso se mantiene para todas las modalidades de crédito. La mayor brecha se evidenció en la modalidad de crédito de consumo y la menor en microcrédito.

Saldo promedio en cuentas de ahorro por género a nivel nacional, regional y departamental.