Los descuentos en el impuesto a la renta en Colombia (Libro Primero, Título I, Capítulo X, artículos 249 al 260 Estatuto Tributario) son igualmente beneficios tributarios que pueden ser utilizados por los contribuyentes declarantes del impuesto a la renta cuando han desarrollado actividades económicas útiles y estratégicas para el crecimiento económico del país, mejorando la productividad, entre otros objetivos.

Diario del Huila, Consultorio Tributario

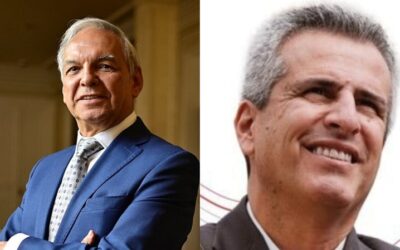

Por: José Hilario Araque Cárdenas, asesor y consultor tributario

Juan Diego Araque Durán, abogado especialista en derecho tributario

Los descuentos tributarios que más adelante los estaremos señalando uno a uno de acuerdo a la norma del estatuto tributario que los contempla, los clasificamos así: a) Un descuento tributario para evitar la doble tributación internacional; b) descuentos tributarios para incentivar determinadas actividades económicas, como la inversión en el medio ambiente, en ciencia, tecnología e innovación; c) descuentos tributarios por el IVA pagado en adquisición o importación de activos fijos reales productivos y d) un descuento tributario para disminuir el impacto de la tributación que generan los dividendos y participaciones percibidos por las personas naturales residentes.

LOS DESCUENTOS TRIBUTARIOS.

- Art. 254-1 E.T. adicionado por el artículo 6 de la Ley 2277 de 2022: Descuento a partir de la renta líquida cedular de dividendos y participaciones.

A partir del año gravable 2023 y que por primera vez se aplica este descuento tributario, las personas naturales residentes en el país que hayan percibido ingresos por concepto de dividendos y/o participaciones y que sean declarados en los términos del artículo 331 del Estatuto Tributario, podrán descontar el valor que se determine de conformidad con la siguiente tabla:

| Renta Líquida cedular dividendos y participaciones desde (UVT) | Renta Líquida cedular dividendos y participaciones Hasta (UVT) | Descuento marginal | Descuento |

| >0 | 1.090 ($46.229.000 | 0% | 0 |

| >1.090 | En adelante | 19% | (Renta líquida cedular de dividendos y participaciones en UVT menos 1.090 UVT) X 19%. |

En los términos del artículo 331 del E.T. (modificado por el artículo 6 de la Ley 2277 de 2022), significa que los dividendos y participaciones percibidos como no gravados conforme a las reglas del artículo 49 del Estatuto Tributario, se suman a las rentas líquidas obtenidas por rentas de trabajo, de capital y no laborales de la cédula general y a la sumatoria de estas, le serán aplicables las tarifas marginales progresivas del artículo 241 de este estatuto.

Le puede interesar: Lo más importante a tener en cuenta en un cierre contable y fiscal (IV)

Esta tabla de tarifas marginales progresivas del artículo 241 del E.T. es la siguiente:

| Rangos en UVT | Tarifa marginal | Impuesto | |

| Desde | hasta | ||

| 0 | 1.090 | 0% | 0 |

| > 1.090 | 1.700 | 19% | (Base gravable en UVT menos 1.090) x 19% |

| > 1.700 | 4.100 | 28% | (Base gravable en UVT menos 1.700) x 28% + 116 UVT |

| > 4.100 | 8.670 | 33% | (Base gravable en UVT menos 4.100) x 33% + 788 UVT |

| > 8.670 | 18.970 | 35% | (Base gravable en UVT menos 8.670) x 35% + 2.296 UVT |

| > 18.970 | 31.000 | 37% | (Base gravable en UVT menos 18.970) x 37% + 5.901 UVT |

| > 31.000 | En adelante | 39% | (Base gravable en UVT menos 31.000) x 39% + 10.352 UVT |

- Art. 254 E.T.: Descuento por impuestos pagados en el exterior.

Las personas naturales residentes en el país y las sociedades y entidades nacionales, que sean contribuyentes del impuesto sobre la renta y complementarios y que perciban rentas de fuente extranjera sujetas al impuesto sobre la renta en el país de origen, tienen derecho a descontar del monto del impuesto colombiano de renta y complementarios, el impuesto pagado en el extranjero cualquiera sea su denominación, liquidado sobre esas mismas rentas, siempre que el descuento no exceda del monto del impuesto que deba pagar el contribuyente en Colombia por esas mismas rentas.

Art. 255 E.T.: Decreto 2205 de 2017. Descuento para inversiones realizadas en control, conservación y mejoramiento del medio ambiente.

Las personas jurídicas que realicen directamente inversiones en control, conservación y mejoramiento del medio ambiente, tendrán derecho a descontar de su impuesto sobre la renta el 25% de las inversiones que hayan realizado en el respectivo año gravable, previa acreditación que efectúe la autoridad ambiental respectiva, en la cual deberá tenerse en cuenta los beneficios ambientales directos asociados a dichas inversiones.

Conforme al artículo 1.2.1.18.54 del DUT 1625 de 2016, no dan derecho a descuento las siguientes inversiones:

- Las efectuadas por mandato de una autoridad ambiental para mitigar el impacto ambiental producido por la obra o actividad que requiera de licencia ambiental.

- Las que no sean constitutivas o no formen parte integral de inversiones en control del medio ambiente o conservación y mejoramiento del medio ambiente.

c) Gasodomésticos y electrodomésticos en general.

d) Bienes, equipos o maquinaria que correspondan a acciones propias o de mantenimiento industrial del proceso productivo.

e) Bienes, equipos o maquinaria destinados a proyectos, programas o actividades de reducción en el consumo de energía y/o eficiencia energética.

f) Bienes, equipos o maquinaria destinados a programas o planes de reconversión industrial.

g) Bienes, equipos o maquinaria destinados a proyectos o actividades de reducción en el consumo de agua, a menos que dichos proyectos sean el resultado de la implementación de los programas para el uso eficiente y ahorro del agua de que trata la Ley 373 de 1997.

i) Realización de estudios de preinversión, tales como consultorías o proyectos de investigación.

j) Contratación de mano de obra.

- Art. 256 E.T. modificado por el artículo 21 Ley 2277 de 2022. Descuento para inversiones realizadas en investigación, desarrollo tecnológico o innovación.

Las personas que realicen inversiones en proyectos calificados por el Consejo Nacional de Beneficios Tributarios en Ciencia y Tecnología en Innovación como de investigación, desarrollo tecnológico o innovación, de acuerdo con los criterios y condiciones definidas por dicho Consejo, tendrán derecho a descontar de su impuesto sobre la renta a cargo el 30% del valor invertido en dichos proyectos en el período gravable en que se realizó la inversión.

- Art. 256-1 E.T.: Decreto 1011 de 2020. Crédito fiscal para inversiones en proyectos de investigación, desarrollo tecnológico e innovación, o vinculación de capital humano de alto nivel.

Las inversiones que realicen las Micro, Pequeñas y Medianas empresas en proyectos calificados como de Investigación, Desarrollo Tecnológico e Innovación, podrán acceder a un crédito fiscal por un valor del 50% de la inversión realizada y certificada por el CNBT, aplicable para la compensación de impuestos nacionales.

- Art. 257 E.T.: Descuento por donaciones a entidades sin ánimo de lucro del régimen especial y a los no contribuyentes.

Un descuento equivalente al 25% del valor donado en el año o período gravable. Las donaciones de que trata el artículo 125 del E.T. también darán lugar a este descuento tributario.

- Art. 257-1 E.T.: Decreto 985 de 2022. Becas por impuestos.

Las personas naturales o jurídicas contribuyentes del impuesto sobre la renta y complementarios que celebren convenios con el Ministerio del Deporte, para asignar becas de estudio y manutención a deportistas talento o reserva deportiva, recibirán a cambio títulos negociables representativos del descuento tributario de becas por impuestos para acreditar en las declaraciones del impuesto sobre la renta y complementarios.

Los adquirientes del título negociable representativo del descuento tributario de becas por impuestos, solo podrán tomar como descuento tributario hasta un monto que no exceda del 30% del valor total del impuesto sobre la renta a cargo, en el respectivo período gravable en que se tome el descuento correspondiente.

- Art. 258-1 E.T.: Descuento por el IVA pagado en la importación, formación, construcción o adquisición de activos fijos reales productivos.

Los responsables y no responsables del IVA podrán descontar el 100% del IVA pagado en el año o en cualquiera de los períodos gravables siguientes, en la adquisición, construcción o formación e importación de activos fijos reales productivos, incluyendo el asociado a los servicios necesarios para ponerlos en condiciones de utilización.

- Art. 104 Ley 788 de 2002: PARA EMPRESAS DE SERVICIOS PÚBLICOS DOMICILIARIOS QUE PRESTEN LOS SERVICIOS DE ACUEDUCTO Y ALCANTARILLADO.

Las empresas de servicios públicos domiciliarios que presten los servicios de acueducto y alcantarillado, podrán solicitar un descuento equivalente al 40% del valor de la inversión que realicen en el respectivo año gravable, en empresas de acueducto y alcantarillado del orden regional diferentes a la empresa beneficiaria del descuento y no podrá exceder del 50% del impuesto neto de renta del respectivo período.

DATOS ADICIONALES DE LOS DESCUENTOS TRIBUTARIOS.

Art. 259 E.T.: Límite de los descuentos tributarios. Hay que tener presente, que en ningún caso los descuentos tributarios pueden exceder el valor del impuesto básico de renta. La determinación del impuesto después de descuentos en ningún caso podrá ser inferior al 75% del impuesto determinado por renta presuntiva. Como la tarifa de la renta presuntiva hasta el momento es del 0% no tiene ninguna incidencia esta advertencia.

Art. 259-1 E.T., adicionado Art. 14 Ley 2277 de 2022: Límite a los beneficios y estímulos tributarios para las sociedades nacionales y sus asimiladas contribuyentes del impuesto a la renta y complementarios.

El valor de los ingresos no constitutivos de renta ni ganancia ocasional, deducciones especiales, rentas exentas y descuentos tributarios, no podrá exceder el 3% anual de su renta líquida ordinaria antes de detraer las deducciones especiales contempladas. Para efectos del cálculo del impuesto a pagar, se debe adicionar al impuesto a cargo del respectivo año gravable, siempre que sea positivo, el valor resultante de acuerdo a la fórmula que este artículo señala.

Art. 259-2 E.T.: Descuentos tributarios eliminados a partir del año gravable 2020:

Se eliminaron todos los descuentos tributarios del impuesto a la renta distintos a los contemplados en los artículos 254, 255, 256, 256-1, 257, 257-1 y 258-1 y los previstos para las ZOMAC. Siguen vigente, en consecuencia, los siguientes artículos del estatuto tributario:

- Art. 254: Los Impuestos pagados en el exterior,

- Art. 255: El 25% de las inversiones en control, conservación y mejoramiento del medio ambiente,

- Art. 256: El 30% por las inversiones en investigación, desarrollo tecnológico o innovación,

- Art. 256-1: Un crédito fiscal del 50% del valor de la inversión en proyectos de investigación, desarrollo tecnológico e innovación,

- Art. 257: Del 25% del valor donado a entidades sin animo de lucro del RTE,

- Art. 257-1: Becas por impuesto. No podrá exceder un 30% del impuesto a cargo en conjunto con los descuentos de los artículos 255, 256 y 257 del E.T.

- Art. 258-1: El IVA pagado por la adquisición de activos fijos reales productivos.

Nota: El descuento del 50% del ICA estuvo vigente hasta el año gravable 2022. A partir del año gravable 2023, el 100% del ICA es deducible.

Las opiniones son responsabilidad de los socios de Araque Asociados Consultores Tributarios y Legales. Nos basamos en el entendimiento de las normas vigentes y en el conocimiento del derecho tributario, y puede no ser compartido por las autoridades tributarias. Consúltenos en www.araqueasociados.com Preguntas y sugerencias en el correo: contacto@araqueasociados.com. Atención personalizada: Carrera 5 No. 14-32 oficinas 5, 7 y 8 Pasaje de la Quinta de Neiva, Huila, teléfonos 321 452 3315.

Puede leer: Lo más importante a tener en cuenta en un cierre contable y fiscal (III)