Una estructura tributaria con tantas reformas tributarias desborda la política fiscal del país sea cual sea su finalidad que puede ser general en momentos de crecimiento y estabilidad económica, o estructural en momentos críticos como ha sucedido cuando el ejecutivo declara la emergencia, social y ecológica del país, o sanitaria como la pandemia del Covid-19; de ahí que los economistas hablan de política fiscal expansiva, contractiva y neutral.

DIARIO DEL HUILA, CONSULTORIO TRIBUTARIO

Por: José Hilario Araque Cárdenas, asesor y consultor tributario

Juan Diego Araque Durán, abogado especialista en derecho tributario

En este contexto, en Colombia, en cada periodo gubernamental se dan al menos dos reformas tributarias, donde como siempre, los contribuyentes, responsables y agentes de retención, cumplimos ante la Dian todos los años, especialmente en el mes de mayo, una gran cantidad de obligaciones formales para satisfacer la obligación tributaria sustancial que es el pago del impuesto, y eso sin mencionar, las declaraciones, la información exógena y la gran cantidad de solicitud de información que debemos cumplir ante las administraciones tributarias de los municipios y distritos.

EL INCONFORMISMO DE LOS PROFESIONALES DE LA CONTADURIA

Precisamente ha sido motivo nuevamente el inconformismo de los profesionales de la contaduría pública, donde, el pasado 08 de mayo del presente año, la defensora del Contribuyente y del Usuario Aduanero escucho a los representantes de la contaduría sobre diversos temas de la profesión pero especialmente estuvo sobre la mesa, esa gran cantidad de informacion y de declaraciones que en este mes de mayo se viene presentando a través de los servicios informáticos de la Dian y que causa alto estrés y ansiedad sin que se vea adelantos que garanticen condiciones justas y dignas de trabajo para todos los profesionales que intervenimos en estos procesos. Por fortuna, se acordaron mesas temáticas para llevarlas a la dirección general de la Dian y lograr simplificación, por ejemplo, de los reportes de la informacion exógena en medios magnéticos, a raíz del nuevo sistema de facturacion con la factura electrónica y los documentos equivalentes electrónicos.

LAS DECLARACIONES TRIBUTARIAS.

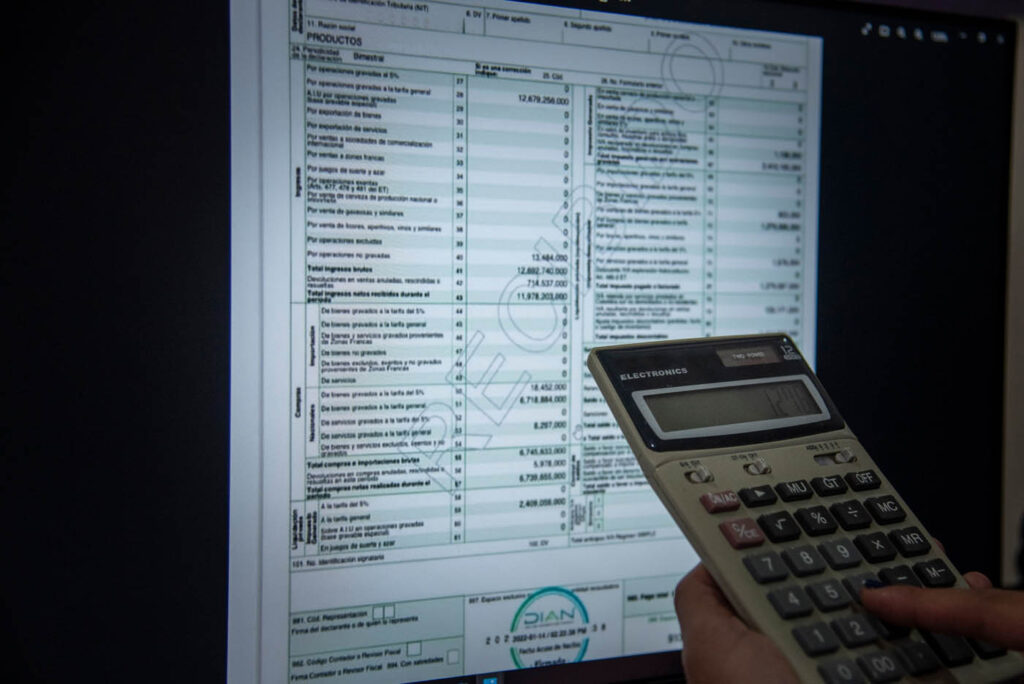

La elaboración y presentación de las declaraciones tributarias y declaraciones informativas a través de los servicios informáticos de la Dian nunca ha sido tarea fácil ni mucho menos mecánica, implica el conocimiento de fondo de las areas contables y del derecho tributario donde, por ejemplo, previamente se deben haber adelantado procesos de revisión, análisis y ajustes contables con el fin arrojar los conceptos y cifras tributarias que se van a diligenciar en los respectivos formatos de las declaraciones. En este mes de mayo se estan presentando por ejemplo las siguientes declaraciones:

- Declaración del impuesto a la renta y complementario, o la informativa de ingresos y patrimonio año gravable 2023 de grandes contribuyentes presentadas en el mes de abril.

- Declaración del impuesto a la renta y complementario, o la informativa de ingresos y patrimonio año gravable 2023 de las demás personas jurídicas.

- Declaración anual informativa de activos en el exterior para personas jurídicas nacionales del régimen ordinario o especial.

- Declaraciones bimestrales y cuatrimestrales de IVA.

- Declaración bimestral del impuesto nacional al consumo.

- Declaración bimestral del impuesto a las bebidas ultraprocesadas azucaradas.

- Declaración bimestral del impuesto a los comestibles ultraprocesados industrialmente.

- Declaración mensual de Retenciones y autorretenciones en la fuente.

- Declaración mensual del Impuesto Nacional a la Gasolina y el ACPM.

- Declaración bimestral del Impuesto Nacional al Carbono.

- Declaración semanal del GMF.

- Presentación del recibo de anticipo bimestral obligatorio del régimen simple por el bimestre enero-febrero de 2024

- Presentación de los anticipos voluntarios del impuesto de renta para los contribuyentes del exterior con PES (Presencia económica significativa en Colombia).

13. Declaración anual del impuesto al patrimonio año gravable 2024.

14. Presentación de reportes de información exógena tributaria del año gravable 2023.

CARACTERISTICAS DE LAS DECLARACIONES TRIBUTARIAS.

- Característica: Presentación electrónica de las mismas (Art. 579-2 E.T.).

Las declaraciones tributarias deben presentarse virtualmente, es decir, a través de los sistemas informáticos electrónicos de la plataforma de la Dian, es tanto que, si se llegare a presentar por un medio diferente, se entiende no presentada y debe volverse a presentar con la liquidación de la sanción de extemporaneidad correspondiente.

- Característica: Deben estar firmadas por contador o revisor fiscal (Art. 596 E.T.)

Para estos efectos, debe consultarse especialmente el artículo 203 del Código de Comercio, el paragrafo 2 del artículo 13 de la Ley 43 de 1990 y Artículos 596, 602 y 606 del E.T. Se trata de tener claridad si las respectivas declaraciones tributarias deben estar firmadas electrónicamente por el revisor fiscal tratándose de sociedades, o en el evento de no tener la obligación de nombrar revisor fiscal, por el contador público vinculado o no vinculado laboralmente a la empresa.

La firma del contador público en las declaraciones tributarias certifica los siguientes hechos (Art. 581 del E.T.):

1. Que los libros de contabilidad se encuentren llevados en debida forma, de acuerdo con los principios de contabilidad generalmente aceptados y con las normas vigentes sobre la materia.

2. Que los libros de contabilidad reflejan razonablemente la situación financiera de la empresa.

3. Que las operaciones registradas en los libros se sometieron a las retenciones que establecen las normas vigentes, en el caso de la declaración de retenciones.

- Característica: Reserva de la información tributaria (Arts. 583 y 585 E.T.)

Las bases gravables y el valor de los impuestos liquidados en las declaraciones tributarias tienen el carácter reservado. La Dian, los bancos o cualquier otra entidad de carácter privado que tenga autorización para procesamiento de datos, liquidación y contabilización de los gravámenes por sistemas electrónicos, no pueden utilizarla sino para fines de control y manejo estadístico. Para fines de lavado de activos la Dian podrá remitir a la autoridad competente cuando asi lo solicite la informacion relativa a las declaraciones e investigaciones tributarias.

- Característica: Presunción de veracidad de los datos declarados. Art. 746 E.T.

Se consideran ciertos los hechos consignados en las declaraciones tributarias o en las respuestas a requerimientos administrativos, significa, que la ley presume la buena fe del declarante hasta tanto la autoridad tributaria no demuestre lo contrario.

- Característica: Firmeza de las declaraciones tributarias (Arts. 705 y 714 E.T.)}

La firmeza es la condición jurídica que adquiere una declaración tributaria que le impide ser cuestionada o modificada por la Dian. Destacamos las siguientes circunstancias de firmeza para las declaraciones del impuesto a la renta y complementarios:

- Termino general de firmeza. – La declaración tributaria quedará en FIRME si dentro de los 3 años siguientes a la fecha del vencimiento del plazo para declarar la Dian no ha notificado Requerimiento Especial.

- Presentación extemporánea de la declaracion. – Los 3 años se cuentan a partir de la fecha de presentación de la declaración.

- Declaracion tributaria con saldo a favor. – Los 3 años se cuentan a partir de la fecha de presentación de la solicitud del saldo a favor para devolución y/o compensación.

- Declaraciones tributarias con 5 años de firmeza. – Para los contribuyentes del impuesto a la renta obligados también a presentar declaracion consolidada del régimen de precios de transferencia; y para las declaraciones de renta y sus correcciones en las que se determinen o compensen pérdidas fiscales.

- Declaracion de renta con 6 meses de firmeza. – Si el incremento del impuesto neto de renta es por lo menos superior a un 35% con respecto al mismo del año inmediatamente anterior.

- Declaracion de renta con 12 meses de firmeza. – Si el incremento del impuesto neto de renta es por lo menos superior a un 25% con respecto al mismo del año inmediatamente anterior.

- Característica: Declaraciones que se entienden no presentadas (Arts. 579-2 y 580 E.T.).

Se entiende que no han sido formalmente presentadas las declaraciones tributarias cuando se haya incurrido en cualquiera de las causales señaladas en los artículos 579-2 y 580 del E.T. Se supone que la Dian se pronuncia mediante un requerimiento previo; si la Dian no se pronuncia dentro del término de firmeza, la declaración queda valida.

- Característica: Declaraciones de retención fuente ineficaces (art. 580-1 E.T.).

Son aquellas presentadas “sin pago total” que no producen efecto legal alguno sin necesidad de pronunciamiento previo de la Dian. Si producen efectos legales cuando han sido presentadas oportunamente y tienen plazo para pagar las retenciones dentro de los 2 meses siguientes con sus correspondientes intereses moratorios.

- Característica: Correcciones a las declaraciones tributarias (Arts. 588 y 589 E.T.).

8.1 Correcciones voluntarias del declarante:

a. Aumentando el valor del impuesto o disminuyendo saldo a favor

b. Cualquier otra corrección que no modifique bases gravables

c. Disminuyendo el impuesto a pagar o aumentando el saldo a favor

8.2 Correcciones provocadas por la Dian (Arts. 590, 709 y 713 E.T.)

a. Art. 709: Se pueden corregir con motivo del requerimiento especial aceptando total o parcialmente las propuestas de glosas planteadas por la Dian y tiene derecho a reducir la sanción de inexactitud a la cuarta parte.

b. Art. 713: Se pueden corregir con motivo de la liquidación de revisión, aceptando total o parcialmente las glosas liquidadas por la Dian y tiene derecho a reducir la sanción al 50%.

Las opiniones son responsabilidad de los socios de Araque Asociados Consultores Tributarios y Legales. Nos basamos en el entendimiento de las normas vigentes y en el conocimiento del derecho tributario, y puede no ser compartido por las autoridades tributarias. Consúltenos en www.araqueasociados.com Preguntas y sugerencias en el correo: contacto@araqueasociados.com. Atención personalizada: Carrera 5 No. 14-32 oficinas 5, 7 y 8 Pasaje de la Quinta de Neiva, Huila, teléfonos 321 452 3315.

Puede leer: Presunto delincuente fue abatido por la Policía en Neiva