Este período no solo implica el cumplimiento de obligaciones legales, sino que también proporciona una oportunidad para evaluar la salud financiera de la empresa y optimizar su posición fiscal. Aquí presentamos algunos consejos esenciales para asegurar un cierre exitoso.

DIARIO DEL HUILA, CONSULTORIO TRIBUTARIO

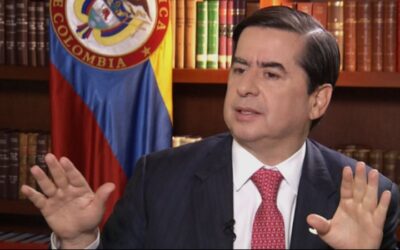

Por: José Hilario Araque Cárdenas, asesor y consultor tributario

Juan Diego Araque Durán, abogado especialista en derecho tributario

El cierre contable y fiscal puede tener varios fines dependiendo de cómo lo quiera conocer las directivas del ente económico, pero en Colombia, todos apuntamos, que lo más importante en un cierre contable es reflejar unas cifras tributarias óptimas que estén dentro del marco legal para determinar, especialmente, el impuesto a la renta y complementarios. Y si el reconocimiento, medición y registro contable de determinados hechos económicos es el resultado de una planeación tributaria sin abusar del derecho, decimos que estamos acertando en nuestro oficio y es el ideal del empresario con visión de crecimiento.

Si consultamos a los expertos sobre este tema del cierre contable y fiscal, surgen cantidad de opiniones en la web y en redes, y mucha oferta de seminarios de capacitación sobre este tema; pero la verdad, todas las opiniones y capacitaciones están encaminadas hacia un fin específico o esencial, que es, reflejar la realidad financiera y económica al cierre del ejercicio con fines tributarios en el impuesto a la renta y complementarios.

En términos sencillos y sin ser pretenciosos en el estudio y aplicación del derecho tributario, no se trata de hallar “un cierre contable a diciembre 31”, se trata de establecer “un adecuado cierre contable a diciembre 31”, que es un proceso de previsión, análisis y ajuste de cuentas, que nos permita conocer el resultado real del ente económico y que nos garantice una visualización real y legal de las cifras que se irían a declarar en el impuesto a la renta y complementarios. Por tanto, es un procedimiento complejo, decidido y serio que exige conformación con antelación de un equipo de trabajo con especialistas en lo contable y jurídico.

Para conocer las cifras que se irían a declarar en el impuesto a la renta por el año gravable 2023, sigue siendo de vital importancia, conocimiento y experiencia la conciliación fiscal que ordena establecer el artículo 772-1 del Estatuto Tributario, y la novedad del momento, que por primera vez se va a aplicar en la declaración del impuesto a la renta de las personas jurídicas por este año gravable 2023 y es, la TASA MÍNIMA DE TRIBUTACIÓN.

¿QUÉ ES LO PRIMERO A TENER EN CUENTA EN EL CIERRE CONTABLE Y FISCAL AÑO 2023?.

- ¿La conciliación fiscal?

- ¿La tasa mínima de tributación?

- ¿El adecuado cierre contable?

Lo primero es hallar o establecer el adecuado cierre contable. ¿Qué debemos hacer? Ya todos los contadores y asesores tributarios conocemos lo que debemos hacer con tanta información y capacitación que a diario se publica en la web y redes sociales

Puede leer: Economía colombiana creció 2,34% en noviembre

No obstante, para el adecuado cierre contable y fiscal por el año 2023, no podemos pasar por alto, que con la primera reforma tributaria del actual gobierno (Ley 2277 de 2022), los beneficios y determinados tratamientos tributarios que nos llevan a determinar una adecuada carga tributaria cambiaron, los encontramos determinados o clasificados, así:

1. INGRESOS NO CONSTITUTIVOS DE RENTA NI GANANCIA OCASIONAL.

| Norma del E.T. | El beneficio tributario que contempla: |

| Inciso 2 Art. 36-1 | La utilidad en la enajenación de acciones. Modificado por el artículo 16 de la Ley 2277 de 2022. No constituyen renta ni ganancia ocasional las utilidades provenientes de la enajenación de acciones inscritas en una Bolsa de Valores Colombiana, de las cuales sea titular un mismo beneficiario real, cuando dicha enajenación no supere el 3% de las acciones en circulación de la respectiva sociedad, durante un mismo año gravable. |

| Art. 36-3: | Capitalizaciones no gravadas para los socios o accionistas. Derogado por la Ley 2277 de 2022 a partir del año gravable 2023. |

| Art. 37: | Ingreso no gravado la utilidad en venta de inmuebles por motivos de interés público o de utilidad social. Derogado por la Ley 1819 de 2016. |

| Arts. 38 y 41: | El componente inflacionario de los rendimientos financieros, solo aplicable a personas naturales no obligadas a llevar contabilidad. |

| Art. 42: | Las recompensas pagadas por el Estado para el beneficiario del pago. |

| Art. 44: | La utilidad en la venta de casa o apartamento de habitación según el año de adquisición. |

| Art. 45: | Las indemnizaciones recibidas en seguros de daño. El valor de las indemnizaciones en dinero o en especie que se reciban en virtud de seguros de daño en la parte correspondiente al daño emergente, es un ingreso no constitutivo de renta ni de ganancia ocasional. Las indemnizaciones obtenidas por concepto de seguros de lucro cesante constituyen renta gravable. |

| Art. 46: | Son ingresos no gravados como renta o ganancia ocasional. Los apoyos económicos no reembolsables o condonados, entregados por el Estado o financiados con recursos públicos, para financiar programas educativos. |

| Art. 46-1: | Los ingresos recibidos de recursos públicos por indemnizaciones o compensaciones por destrucción o renovación de cultivos, y control de plagas. |

| Art. 47: | Los gananciales, como los bienes y derechos adquiridos durante el matrimonio que, tras la disolución de la sociedad conyugal, son repartidos en partes iguales a los cónyuges. |

| Art. 47-1: | Las donaciones recibidas por personas naturales para financiar partidos y campañas políticas. |

| Arts. 48, 49, 242 y 242-1: | Dividendos y participaciones recibidos de sociedades como no constitutivos de renta ni ganancia ocasional. Los percibidos por personas naturales residentes como socios o accionistas de sociedades nacionales, pero tienen retención fuente del 15% en la parte que exceda de 1090 UVT.Los percibidos por socios o accionistas que sean sociedades nacionales con retención en la fuente del 10% trasladable e imputable a la persona natural residente o inversionista residente en el exterior. |

| Art. 50: | La distribución de utilidades en acciones por el componente inflacionario de los rendimientos financieros. |

| Art. 51: | La distribución de utilidades en el exceso del capital aportado en liquidación de una sociedad limitada. |

| Art. 52: | El incentivo a la capitalización rural “ICR” |

| Art. 53: | Aportes de entidades estatales al financiamiento de sistemas de servicio público de transporte masivo de pasajeros. |

| Arts. 55 y 56: | Los aportes obligatorios de los trabajadores al sistema de seguridad social. |

| Art. 57-2: | Los recursos que reciba el contribuyente para ser destinados al desarrollo de proyectos calificados como de carácter científico, tecnológicos o de innovación. |

| Otras normas vigentes: | El beneficio tributario que contempla: |

| Art. 35 Ley 3 de 1991: | Los ingresos obtenidos en la enajenación voluntaria de bienes inmuebles con fines de utilidad pública o interés social. |

| Art. 8 Ley 139 de 2004: | El certificado de incentivo forestal “CIF”, como el reconocimiento del Estado a las externalidades positivas de la reforestación. |

| Art. 1.2.3.6. D.1625 de 2016: | Lo recibido en sorteos por grupos cerrados de títulos de capitalización y en cualquier otro sorteo en que exista certeza de salir favorecido. |

| Art. 1.2.4.1.16. Decreto 1625 de 2016: | El monto total del aporte a la seguridad social que haga el trabajador independiente. |

2. RENTAS EXENTAS EMPRESARIALES DEL ARTÍCULO 235-2 DEL E.T.

Nral. 1: Derogado art. 96 Ley 2277 de 2022. Contemplaba hasta el año gravable 2022 una exención por 5 años para las empresas de economía naranja y que la sociedad sea constituida e iniciar su actividad económica antes del 30 de junio de 2022.

Nral. 2: Derogado art. 96 de la Ley 2277 de 2022. Contemplaba hasta el año gravable 2022 una exención por 10 años para sociedades que incrementen la productividad en el sector agropecuario.

Sin embargo, el inciso final de este artículo 96 contemplo, que los contribuyentes que hubieren acreditado las condiciones para acceder a las tarifas diferenciales y demás beneficios tributarios derogados o limitados mediante la presente ley, podrán disfrutar del respectivo tratamiento durante la totalidad del término otorgado en la legislación bajo la cual se consolidaron las respectivas situaciones jurídicas, en cuanto ello corresponda.

Nral. 3: Exención por 15 años por la venta de energía eléctrica generada con base en energía eólica, biomasa o residuos agrícolas, solar, geotérmica o de los mares.

Nral. 4: Exención sin término para las rentas asociadas a la vivienda de interés social e interés prioritario.

- La utilidad en la enajenación de predios destinados al desarrollo de proyectos de vivienda de interés social y/o de vivienda de interés prioritario;

- La utilidad en la primera enajenación de viviendas de interés social y/o de interés prioritario.

Nral. 5: Exención hasta el año 2036 por el aprovechamiento de nuevas plantaciones forestales incluida la guadua, el caucho y el marañón, plantaciones de árboles maderables y árboles en producción de frutos. Derogado art. 96 Ley 2277 de 2022

Nral. 6: Exención por 15 años por el servicio de transporte fluvial con embarcaciones y planchones de bajo calado. Derogado art. 96 Ley 2277 de 2022.

Nral. 7: Exención sin límite de toda clase de impuestos para los recursos de los fondos de pensiones y de los fondos de reparto del régimen de prima media con prestación definida, todo de conformidad con el artículo 135 de la Ley 100 de 1993.

Nral. 8: Exención sin límite de los derechos de autor de las creaciones literarias de la economía naranja contenidas en el artículo 28 de la Ley 98 de 1993 (Ley del Libro).

3. DEDUCCIONES ESPECIALES EN EL IMPUESTO A LA RENTA.

Antes de empezar a enunciar cuáles son estas deducciones especiales en el impuesto a la renta, las deducciones se deben plantear, analizar y aplicar desde los siguientes dos aspectos estructurales. Primero, las deducciones generales y segundo las deducciones especiales.

¿Que son las deducciones generales? Su enfoque temático y jurídico es lo establecido desde hace muchos años en el artículo 107 del Estatuto Tributario con su evolución normativa, y su inciso primero determina lo siguiente: «Son deducibles las expensas realizadas durante el año o período gravable en el desarrollo de cualquier actividad productora de renta, siempre que tengan relación de causalidad con las actividades productoras de renta y que sean necesarias y proporcionadas de acuerdo con cada actividad».

El requisito de causalidad no exige que durante el periodo gravable se genere un ingreso, sino que exista una relación de causa y efecto, pero no como gasto-ingreso, sino como gasto-actividad, como productividad” (Revista de derecho fiscal María Paula Baptiste González, octubre 26 de 2020).

El Consejo de Estado, mediante Sentencia de Unificación 21329 de 2020, se refirió al preciso entendimiento y alcance del artículo 107 del E.T. y adoptó las siguientes reglas:

1.Todas las expensas realizadas por el contribuyente en desarrollo de la actividad productora de renta tienen relación de causalidad con la actividad productora de renta.

2. Las expensas necesarias son aquellas que realiza razonablemente un contribuyente en una situación de mercado y que permiten desarrollar, conservar o mejorar la actividad generadora de renta.

3. La proporcionalidad corresponde al aspecto cuantitativo de la expensa a la luz de un criterio comercial. La razonabilidad comercial de la magnitud del gasto se valora conforme a la situación económica del contribuyente y el entorno de mercado en el que desarrolla su actividad productora de renta.

4. Los contribuyentes tienen la carga de poner en conocimiento de las autoridades administrativas y judiciales las circunstancias fácticas y de mercado, demostraciones y carga argumentativa, conforme a las cuales una determinada expensa guarda relación causal con su actividad productora de renta.

5. Las anteriores reglas jurisprudenciales de unificación rigen para los trámites pendientes de resolver en sede administrativa y judicial. No podrán aplicarse a conflictos previamente decididos.

CONTINUARÁ……

Las opiniones son responsabilidad de los socios de Araque Asociados Consultores Tributarios y Legales. Nos basamos en el entendimiento de las normas vigentes y en el conocimiento del derecho tributario, y puede no ser compartido por las autoridades tributarias. Consúltenos en www.araqueasociados.com Preguntas y sugerencias en el correo: contacto@araqueasociados.com. Atención personalizada: Carrera 5 No. 14-32 oficinas 5, 7 y 8 Pasaje de la Quinta de Neiva, Huila, teléfonos 321 452 3315.

Puede leer: Flores exóticas de Colombia con destino a Brasil